クレジットカードに対して返還請求をすると、どのような影響が出るのでしょうか。ここではクレジットカードの過払い金返還請求をした場合に生じるデメリットや注意点を紹介していきます。過払い金請求のメリットとデメリットを比較し、手続きするべきか検討するのが得策です。

過払い金との関係を把握しよう

クレジットカードにはお金を借りられるキャッシング機能が付帯されたものが多いです。過去にカードでお金を借りていた場合は、過払い金返還請求ができる可能性があります。具体的にはグレーゾーン金利で借入していた人が対象となり、グレーゾーン分を取り戻せるのです。

クレジットカードの役割は2種類

一般的にクレジットカードと言えば、買い物に使用するカードをイメージするでしょう。この機能がショッピング機能であり、限度額内で利用できます。実店舗はもちろんネットショッピングにも使用でき、利用額に応じてポイントが付与されます。つまり計画的に活用すれば、現金で支払いするよりお得なのです。ショッピング以外にはキャッシング機能があり、これはお金を借りるローン機能になります。1枚のカードでショッピングとカードローンの役割を兼ねていると考えてください。限度額はカードローンのように大きくはありませんが、50万円以上に対応している場合は少なくありません。

キャッシング機能はショッピング枠の一部になっていることが多いです。ショッピング枠が50万円、キャッシング枠が10万円の場合、ショッピングで45万円を使用するとキャッシングの利用額は5万円になるわけです。それゆえローンメインに使用する場合は、ショッピング分を減らしていく必要があります。金利はキャッシング枠のほうが高く設定されているので、本当に必要なとき以外は借りないのが得策です。給料日前に金欠になる人は、毎月借りるパターンに陥りやすいので注意してください。

過払い金請求ができる状況とは

クレジットカードのショッピング枠は借金には該当しませんので、過払い金返還請求の対象にはなりません。過払い金が発生している可能性があるのは、あくまでもキャッシング枠になります。オリコやニコス、エポスカードなどは、かつてはグレーゾーンでの貸付をしていました。当時は出資法の上限である29.2%の金利まで黙認されていたのです。それが2006年12月の貸金業法改正によって、グレーゾーン金利が廃止されました。2007年に入ってからは多くの金融機関が利息制限法の範囲内での融資を始めたのです。

貸金業法改正前は出資法の上限である29.2%までグレーでしたが、改正後は15.0%〜20.0%が法的な上限になったのです。この差額分がグレーゾーンとなり、過払い金返還の対象になっています。過去に20.0%超でお金を借りていた人は、早めに過払い金請求をしてください。2008年以降に契約した人に対しては、グレーゾーン廃止後なので過払い金は発生していません。ただし古くから契約していた場合は、過去にさかのぼって返還請求ができます。現在カードを利用中の人はもちろん、過去に利用していた人も返還請求が可能です。

キャッシングの利用者はチャンス

過去にクレジットカードのキャッシング枠を利用していた人は、過払い金返還請求ができる可能性があります。グレーゾーンで借金をしていた場合は、利息を払いすぎているはずです。ショッピング枠に関しては過払い金が発生しないので、キャッシング枠と混同しないようにする必要があります。

カードで借入していたかが焦点

過去にクレジットカードを利用していたからと言って、100%過払い金が発生しているわけではありません。発生している人はグレーゾーンで借入していた人に限定されます。クレジットカードに融資機能があると知らない人は意外と多いですが、この場合は1円も過払い金は発生していないわけです。またキャッシング機能で借入していても、貸金業法改正後の利用分は対象外になります。対象となるのはグレーゾーン時代に借入していた部分ですから、具体的には20.0%より高い利率で利用していたかどうかが焦点です。

キャッシング機能付きのクレジットカードは、銀行またはコンビニATMで利用ができます。カードローンと同じ要領で借入できるので便利ですが、借入期間に応じた利息が発生するので注意してください。ショッピング機能だと1回払い・2回払い・ボーナス一括払いは利息がつきませんが、ローンの場合は3日間借りれば3日分の利息がつきます。グレーゾーン時代に分割やリボ返済を設定していた人は、過払い金が生じている可能性が高いです。頻繁に借りたり返したりしている人は、特に高額の過払い金があると考えられます。

ショッピング枠は対象外です

ショッピング枠の場合も分割やリボを設定しておけば、利息が発生するのでローンと大差がありません。しかし実際は立替えに分類されているので、借金とは意味合いが異なっています。そのためショッピング枠の高額利用があっても、過払い金は発生していないのです。そもそも利息制限法の適用とはならないので、グレーゾーン金利自体が存在しません。

ショッピング枠がローンでないことは、利息のつき方を見てもわかります。1回払いや2回払いを利用すれば、1円も利息が発生しないのです。つまりクレジットカードは料金の支払いを先延ばしする、またキャッシュフローを健全化するために役立つわけです。もしショッピング枠の支払いで困っている場合は、過払い金返還請求ではなく債務整理をすることになります。例えば任意整理をすれば将来発生する予定の利息を抑えることが可能です。支払いができない状態になったときは、躊躇せずに弁護士に相談をしてください。支払い不能な状態を放置しておいても、遅延損害金が発生して支払い総額が増えていくだけです。ローンと同様に早期に対策をするのが、傷口を広げないためのポイントになります。

返還請求後にカードは使える?

過払い金返還請求をしたクレジットカードは、原則として解約されるので使えなくなります。たとえブラックリストに登録されなくても、社内ブラックになってしまうのです。債務整理をした場合はブラックになり、他社のカード契約にも影響してきます。個人信用情報機関の履歴は、すべてのカード会社が閲覧できるのです。

カードは原則として解約になる

過払い金請求は正当なる権利であり、債務者の意思で自由に手続きができます。クレジットカードのキャッシング枠からグレーゾーンで借りていたなら、返還請求をしない手はありません。手続きをしないということは、大切なお金をカード会社にあげることを意味します。ただし過払い金請求をすると、対象カードの利用ができなくなる点は注意してください。正当な権利を行使したに過ぎませんが、カード会社の社内ブラックには登録されるのです。カードが使用できないと固定費用の支払いは現金でするしかありません。水道光熱費や家賃などをカード払いにしていた場合は、不便に感じてしまうはずです。

しかし対象カード以外には影響しないので、今まで通りに使用ができます。また新しく申し込みすることもできるので、日常生活に大きな影響は出ないでしょう。過払い金返還請求をすると多少のデメリットがありますが、デメリットよりメリットのほうがはるかに大きいです。数十万円以上を回収できる人は多いので、手続きをしない手はありません。もし手続きをせずに放置を続けると、最終取引から10年後に請求権が消滅してしまいます。

ショッピング機能にも影響がある

クレジットカードのショッピング枠とキャッシング枠を併用している人は、キャッシング枠だけ過払い金請求をしたいと考えるかもしれません。そうすればショッピング枠は今まで通り使えると思うかもしれませんが、どちらも利用できなくなる点は注意してください。日々の買い物にカードを使用している人ならば、デビットカードに乗り換えるなどの対策が必要になります。また過払い金請求と債務整理を同時に行った場合は、他社のクレジットカードにも影響が出てきます。

カード会社では定期的に信用情報機関の履歴をチェックしているのです。これは利用者の支払い能力は変動するもので、将来的に能力が低下する可能性があるためです。契約段階では高収入を得ていても、その後に転職して年収が半分になれば支払い能力は低下します。債務整理をすれば他社にも情報が流れてしまうので、カードが解約扱いになることがあるのです。過払い金返還請求だけで残高をゼロにできれば問題はありませんが、相殺できない残高を債務整理で解決するとブラックリストに載ります。いずれにしても過払い金請求や債務整理をするときは、弁護士に相談するのが得策です。

債務整理が必要になるかが焦点

過払い金返還請求をすれば、該当するクレジットカードには影響が出ると考えてよいです。社内ブラックに登録されると、該当カードは解約扱いになります。また過払い金請求に加えて債務整理を行った場合は、ブラックリストに登録されて他社カードにも影響が出ます。

債務整理が必要になる状況に注意

キャッシング枠の支払いが厳しいとき、過払い金返還請求をすれば多額の過払い金を回収できるケースがあります。ただ過払い金請求をしても、残高が残ってしまう場合があります。相殺をしきれない場合、残額を一括払いするか債務整理するかが焦点になるのです。債務整理をすれば当然ながらブラックリストに載るので、他社クレジットカードもローンの利用もできません。一般的にクレジットカードで債務整理をする場合は、任意整理を利用することが多いです。任意整理は裁判所を通すことなく整理できる方法で、解決まで比較的スピーディーです。

ただし借金整理から5年間はブラックリストに載るので、カードの類は一切使用できなくなります。その期間中は現金生活を徹底する必要がありますが、カードがないと不便な場合はデビットカードを所有するのがおすすめです。個人再生や自己破産で処理する場合は、弁護士費用がより高額になりますし、官報にも掲載される点を知っておいてください。またこれらの方法は債権者を選択して整理できないため、整理を避けたい保証人付きローンも整理対象になります。債務整理をするときは、それぞれの方法の特徴を把握してから選択してください。

困ったときは専門家に相談を

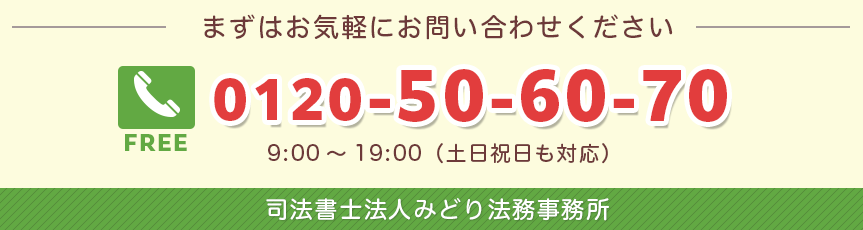

現在利用中または過去に利用していたクレジットカードに過払い金が発生しているか調べるためには、弁護士に相談するのが得策です。20.0%を超える金利で借金をしていた場合は過払い金が発生していると考えられますが、詳細な金額を自分で調べるのは困難です。弁護士に依頼すれば利息の引き直し計算をし、正確な金額を算出してくれるでしょう。また債権者との和解交渉も行って、少しでも高額を回収するように工夫してくれます。自分で過払い金返還請求をしても、十分な金額を取り戻すのは難しいです。

弁護士に依頼をするときは、債務整理に強い専門家を探してください。弁護士との相談は原則として対面相談になりますので、自宅から遠すぎる事務所はおすすめできません。電話やメールで簡単な相談はできますが、詳細を伝えるためには無理があります。また委任契約をするときは直接契約をすることになるので、いずれにせよ法律事務所に出向くことになります。債務整理に強い弁護士に依頼するメリットは、高額の回収が期待できることです。弁護士の実績がそのまま回収額に反映されると考えてください。弁護士の報酬の金額だけで比較するのではなく、回収率・回収額も踏まえて費用対効果で比較するのが得策です。

まとめ

クレジットカードにも過払い金返還請求ができる場合があります。それはキャッシング枠を高金利で利用していたケースで、具体的にはグレーゾーンで借りていた人が対象です。過払い金請求によるクレジットカード利用への影響は、社内ブラックや信用情報機関への登録などがあります。