過払い金という言葉を最近はあまり耳にすることはなくなりましたが、ほんの数年前まで頻繁にメディアや広告で目にしていました。過払い金ができる期限が刻一刻と迫っている現状で、チャンスを不意にしない為にもしっかりと知識を得ておく必要があります。

過払い金は正当な権利

過払い金という言葉は知っていても、その内容を詳しく知っている人はあまりいないかもしれません。請求をしたくてもよくわからないと感じている人も少なくないかもしれません。ここでは、そのような方向けに様々な知識を紹介します。

過払い金とはなんでしょうか

そもそも過払い金の意味を知らない方も少なくはないはずです。過払い金とは、文字通り払い過ぎたお金です。今から約10年前、金融業界を揺るがす法律が改正されました。それをきっかけにそれまで、金融商品という借金を購入して生活していた方々が大きく動きはじめます。これが過払い金返還請求です。今では考えられないような高利で借り入れをしていた方が、一斉に金融会社に請求を行い始めた為、金融業界は一時暗黒の時代に突入しました。

金融の世界の暗黒の時代は、元々は自業自得ではありますが、それまで非常に調子のよかった大手企業であっても、大量のリストラや倒産という憂き目にあってしまいました。倒産した企業の中には、消費者金融業界のトップに君臨し、1日中テレビのコマーシャルなどで宣伝をしていたような企業も含まれており、いかにこの騒動が大きなうねりとなっていたのかわかります。後々、この業界は持ち直して、今では多数の芸能人を採用したコマーシャルを目にする事になります。現在の消費者金融業界は、法律の範囲内で正しい金融商品を提供していることは間違いなく、良い方向に向かっていると言えます。

正当な権利としての過払い金

過払い金返還請求をなかなかしない方の中には、罪悪感を感じてしまっている方も少なくはありません。借金をしているのは事実であるだけに、貸主に対して請求をすることがなんだか悪いのように感じてしまうからです。これは、貸主と消費者の間に生まれる力関係によるところが多いです。借りているという事実がある以上、そこに負い目が生じてしまい、他のことが目に入らなくなっています。

しかし、実際には過払い金返還請求は法律で定められた正当な権利であって、借金に苦しんでいる生活から一気に脱却できる可能性を秘めています。借金をしていると生活の何割かがそれを気にしながら、過ごさなければなりません。そのような生活に慣れてしまっている場合は、いざ借金がなくなった時に物足りないと感じてしまうかもしれませんが、正常とはとても言えません。借金の期間が長ければ長いほど、過払い金として戻ってくるお金の額は跳ね上がっていきます。請求した方の中には、数百万円あった元金が一気になくなった上に更に数百万円のお金が手元に戻ってきた人も決して少なくはありません。過払い金は普通の日々を取り戻す機会になります。

過払い金の動きの要因

過払い金の一連の動きを活発化させたのは、2010年に完全施行された法改正によります。これに関連する2つの法を正しく理解することが、実際に過払い金返還請求を行う時に非常に役に立ちますので、まずはこの法について紹介します。

影響した出資法と利息制限法

過払い金返還請求が大きな動きをみせる要因となった2つの法律は出資法と利息制限法です。この2つの法律は密接に隣り合わせのものですが、実は異なる法律で、本来であれば完全に分けて意識しなければなりませんが、今から10数年前まではそのようなことは気にされていませんでした。そこが金融業界が法の抜け道として利用した経緯となります。

出資法とは、箇条書きで示されている内容で出資の受入れ、預り金及び金利などを取り締まるものです。元本保証をうたうような出資の受入れや正規に法で定められた業者以外の業者が金融商品を販売するなどを取り締まる法で、特に過払い金に関係する部分は金利です。これに対して利息制限法とは、消費者金融会社だけでなく、闇金などの不認可業者も含め、金融業界全体において貸主が消費者に対して暴利な搾取を行わない為に、金銭消費貸借に際する利息や遅延損害金の上限を制限して法です。金銭消費貸借とは、単純にお金を借りる契約のことです。このことからわかるのは利息制限法の主眼は、利率を制限することに置かれています。この法律が法の抜け道を誘発してしまいました。

2つの法律の違いは罰則

出資法と利息制限法の大きな違いは罰則の有無です。どちらの場合も、消費者に関係する部分は金利です。利息制限法は、借入額の総額によって金利が変動します。大まかにわかりやすく解説すると元金が10万円未満の場合は年率20%、10万円以上100万円未満の場合は年率18%、100万円以上の場合は年率15%となります。かれに対して、出資法は借入額に関わらず一律で29.2%までの上限となります。

ここで重要なのが、利息制限法には明確な罰則が制定されていなかったのに対して、出資法では罰則が科されるということです。わかりやすい例であらわすと消費者金融会社が100万円を貸し付ける契約を結んだ場合、本来であればその金利は15%を上限としなければならないにも関わらず、25%の契約内容を消費者に提示します。これは、利息制限法上であれば明らかに違反であるのですが、出資法の上限である29.2%の範囲内である為に罰則の対象とはなりませんでした。もちろん、29.2%を超えるような契約となると明らかな法律違反となりますが、そこはうまく法の抜け道としてまかり取っていた歴史があります。

グレーゾーン金利の横行

この最小でも9.2%の差が出る金利のことをグレーゾーン金利と言います。2007年までの金融業界では、このグレーゾーン金利が非常に横行してしていました。これからはこのグレーゾーン金利に注目していきたいと思います。

大きな差になるグレーゾーン金利

2007年以前当時に、グレーゾーン金利の対象となる金融商品を購入していた方からすると、大した差ではないと思いがちですが、これは大きな差です。当時の消費者金融の金融商品はそのほとんどを28%程度の金利を設定していました。ここで考えて欲しいのが、100万円以上の契約でも利率が28%だったということです。今考えればとても恐ろしい金利です。

例えば、100万円を借り入れていた場合、本来であれば最大でも15%の金利であるべきですので、一年間全く返済をしなかったとしても、金利分は15万円です。もちろん1円でもこの間に返済をすれば金利分も減っていきます。これに対してグレーゾーン金利である28%で借りていた場合は年に28万円です。この差は13万円で、驚くべきことにたった1年間の差額です。多くの場合、数年間にわたって借金をしているはずですので、10年間の契約期間とするとその差は130万円となります。この差は驚きの一言ではないでしょうか。この驚くべき130万円は、本来支払う必要のないお金であると同時に消費者のお金です。今考えれば、なぜこのような状態が長く続いたのか理解に苦しみます。

正しい道筋に戻った2007年

このような非常識な状態は長くは続きませんでした。2007年に法改正が確定し、2010年に完全施行が実施されました。これにより、消費者金融会社が販売する金融商品の金利は、利息制限法で制限された上限金利にしなければ罰則が与えられる事になりました。この法改正によって定められたのは何も2010年以降の金融商品についてだけではありません。過去に遡って、それまで契約していた案件についても全て対象となりました。

これにより、活発に起こったのが過払い金返還請求の流れです。この法改正によって、2010年よりも以前に契約をしていた場合にも、グレーゾーン金利との差額分、つまり過払い金を誰でも取り戻すことができるように制定したのです。これは大きな流れでした。この流れは、金融業界に大きな打撃を与えます。今でもその多くは現存する企業として存在していますが、当時は全ての消費者金融会社が倒産してしまうのではないかと言われたほどです。実際に倒産した会社も少なくはありませんが、間違いなく2007年から10年ほどの期間は、消費者金融業界にとって、不遇の時代と言えます。

過払い金請求の正しい方法

過払い金は多くの場合、全て回収できることは稀です。特に、個人で行おうとするとどうしても企業側の方が知識がありますので、すぐに悪い条件での示談となってしまいます。そこで正しい方法をここでは紹介していきます。

過払い金が多額になる仕組み

往々にして、過払い金で戻ってくる金額は、請求した当人が思いもしない多額になることがあります。これも把握しておきたい知識の一つですが、過払い金には、貸主に対して金利が発生します。あまり意味が解らないかもしれませんが、本来払わなくても良いお金が過払い金です。つまり、このお金は請求することで一見貸主のお金から支払ってもらうという感覚に陥りやすいのですが、そうではなくあくまでも消費者のお金です。

この消費者のお金を貸主に貸していることになります。当然、そこには金利がかかります。これは、契約期間が長ければ長いほど多額になっていきます。10年以上借り入れ契約を結んでいれば、単純に100万円以上になりますし、限度額が多ければその何倍にもなります。過払い金を請求した方の多くが、元金は相殺されます。現状で元金が数百万円あったとしても、全てなくなり、手元に何十万円も戻ってくる人も非常に多いです。それまで借金が常にある生活から、借金が1円もなくなり逆に資産を持てることに始めは信じられないと言う反応をする方も多く、良いきっかけになることは間違いありません。

弁護士や司法書士に依頼

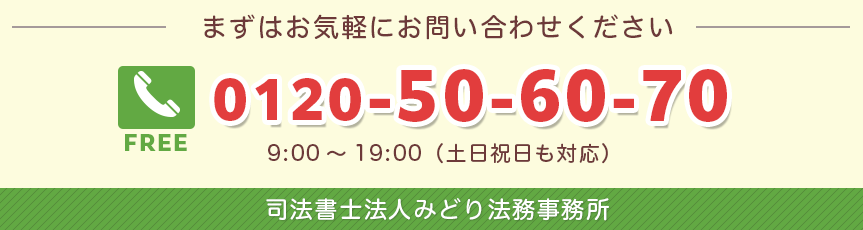

過払い金請求は、個人で行ってもなんら問題はありません。専門知識や相手の弁舌に負けない自信があるのであれば、個人で行った方が費用がかからないというメリットがあります。しかし、多くの場合、弁護士や司法書士に依頼します。過払い金請求を行っても、全てのお金を取り戻すことはできないと考えた方が賢明です。

そのほとんどが示談交渉となります。過去の契約履歴などは全て消費者金融側に残っているはずですが、貸主からするとできるだけ返す金額を少なくしたいものです。この時必ず示談を持ちかけてしまいます。ここで、個人で対応した場合、一見相手から提示された金額が非常に多いように思ってしまいます。実際には、本来取り戻せる金額の半分以下であることがほとんどです。また経営難の現状でこれが限度ですなど同情を誘ったりします。このような状況を回避するために、間に弁護士や司法書士に入ってもらって迅速に手続きを進めます。依頼したとしても、示談になりますが、データの開示により、正確な数値などが弁護士や司法書士の所に提示されますので、より実際に近い満額に近い金額を取り戻せます。

まとめ

正当な権利である過払い金は、最後に取引をした日から10年で時効を迎えます。2010年に完全施行されたことを考えると、最大でも過払い金ができる期間は2020年までとなります。心当たりが少しでもある方は、できるだけ早い対応が必要です。