一昔前まで、あらゆる報道番組で耳にすることが多かった過払い金について、最近はあまり見かけなくなりました。ただこれはテレビのコマーシャルなどでの露出が減っただけで、地域のフリーペーパーなどではよく無料相談会が開かれています。

過払い金が発生した原因

過払い金を語る上で、絶対的に外せないのは消費者金融会社の負の遺産です。一時は金融業界を震撼させ、経営難を巻き起こした辛くて長い暗黒の時代へといざなった過払い金の原因について紹介していきたいと思います。

法の抜け道を利用した企業

過払い金請求の大きな流れが巻き起こった原因は、間違いなく消費者金融会社にあります。ここで知っておきたいのが出資法と利息制限法です。この2つの法律は、どちらも融資の際に重要な利率について制限を与えたものです。出資法とは、正規に認められた以外の業者が、通常では考えられないような利率で貸し付けを行い、消費者の生活を脅かすことがないように、上限を定めたもので、最大で29.2%と定められています。これは、あらゆる金融商品にあてはまり、これに違反すると明確に罰則が科せられます。

これに対して、利息制限法は主に消費者金融の商品における利息や遅延損害金などを規制して法律で大まかに10万円未満の場合は20%、10万円以上100万円未満では18%、100万円以上は15%と定められています。この法により、消費者は本来、借入額が多ければ多いほど低い金利となり、生活に悪影響を及ぼしにくくなります。この最大で5%の違いは、実際に金融機関側に支払う総額から考えるとかなりの違いになります。その為、間違いなく国民の生活を守るための法律と言っても過言ではありませんでした。

法の抜け穴を利用した業界

利息制限法が本来の機能を果たしていたなら、過払い金請求の大きなうねりは起こりえませんでした。ただ消費者金融業界は、ここでうまく法律の抜け穴を利用しました。本来、金融商品の最大金利の上限は、利息制限法で定められた規制に添うなら20%です。しかし、2007年以前の金融業界では事情が明らかに違いました。一番多かったのは28%という利率です。なぜこのような状態が認められたのでしょうか。

それは利息制限法の罰則規定にあります。この法には明確な罰則規定がなく、最大上限である20%を超えての貸し付けをしたとしても、違反でありながら罰則が科されませんでした。なぜこのようなことが起こりえたのかわかりませんが、当時はそれが当たり前と思われた節もあり、暗黙のルールとしてまかり通っていました。本来、消費者が気づきそうなものですが、金融商品の売買に関して、貸主と消費者の間には明確な力関係が存在します。消費者側はお金借りなければならない事情と負い目を感じながら契約を進めていきますので、20%であろうが28%であろうがとにかくお金を借りたいという一心でした。

激震した消費者金融業界

多くの金融企業が、本来であれば法律違反である高利貸しを行っていた期間はかなり長く、その長さが逆に後々の暗黒の時代を引き起こしてしまいます。過払い金が大きな流れになったのは必然的なことで間違いはありません。

グレーゾーン金利の代償

一般的に利息制限法で定められた上限利率と出資法の上限利率の差をグレーゾーン金利と言います。例えば100万円を消費者金融から借入を行った場合、本来であれば15%以上の契約はできません。しかし2007年以前の場合、29.2%での契約が平気で結ばれており、その差はなんと14.2%になります。これは恐るべきことではないでしょうか。大雑把に計算すると、正規の場合であれば1年間で元金と共に返済するべき利息分は15万円ですが、グレーゾーンの場合には約29万円となります。

元金の約3割の利息は、今では闇金ドラマなどでしか見かけません。それがまかり通ってしまうような異常な時代であったと言わざる負えません。法律は本来であれば、国民を守るべきものであるはずなのに、この場合は企業の利益のみを守る方向となっていまいました。グレーゾーン金利が異常であることは、今考えれば誰でもわかるようなものですが、なかなか当時と論調としては、経済界に大きな影響を及ぼす金融商品だっただけに黙認され続けてきた状況が確かにあります。ただ結局このような時代は長く続きませんでした。

2007年の法改正がきっかけ

この異常な時代に終止符を打ったのが、2007年に行われた法改正です。実際に完全に施行されたのは2010年以降ですが、2007年から既に過払い金請求の数が増え始めているので、きっかけはこの年となります。これまで罰則がなかった利息制限法も規定を明確にし、上限金利が明確に制限されました。これにより、消費者金融会社が取り扱う金融商品の最大上限は20%となり、それ以上は罰則付きの違反となりました。

この法改正によって、大きく動き出したのが債務者です。ニュアンスから感じるのは、法改正によって2007年以降の金融商品は最大で20%になったのだから、その後の借金生活の返済総額が大幅に軽減されるだけと思われるかもしれません。しかし、それは間違っています。この法改正では、2007年以降の案件だけに留まらず、過去に遡ってグレーゾーン金利で借入をしていた場合にも適用されることとなりました。つまり、それまで借金で苦しんでいた30%弱の金利分の半分を債権者のお金とするのではなく、債務者のお金と認定し、そのお金を取り戻すことができると正式に法律で認めたのです。

過払い金請求が巻き起こした波

過払い金請求によって、それまで潤沢な資金をもとにあらゆるメディアなどに広告を出していた消費者金融業界は一気に経営難へと舵をきります。ここでは、どのような状態であったかをおさらいしていきたいと思います。

悪あがきをして消費者金融会社

法改正以前にも、グレーゾーン金利が問題視された機会は何度もありました。しかし、なかなか国自体を動かすまではいきませんでした。本格的に法改正へと進み始めてもなお、消費者金融会社の言い分は、今思えば非常におかしなものでした。消費者は契約時に任意でグレーゾーン金利を許可したものであり、会社側が強制したわけではないと言うのです。法律違反をしていながら、債権者と債務者の力関係を利用した横暴な言い訳としか思えません。

そんなことを言いながらも、法改正が着実に近づいていきました。2007時点で、この流れを変えられないと思った消費者金融業者も方向転換を行います。実際に法改正が完全に施行されたのは2010年なのですが、大手の企業を中心に、2007年位一斉に金利を下げます。これが最後の悪あがきでした。利率が下げられたことによって、それまで借金をしていた方からすると毎月の返済額が減った気分になりますので、得したように感じます。ただこれは、過払い金請求をしない様にするためのごまかしでした。過払い金がグレーゾーン金利に対して作用するものですので2007年以降の契約には全く関係ないのです。

経営難に陥った金融業界

ここで大きな過払い金請求の波が訪れます。全盛期には、テレビのコマーシャルなどで弁護士や司法書士事務所がこぞって勧誘をしていたのを思い出します。逆に、あれほど隆盛を誇っていた消費者金融業界は広告費の削減やリストラの嵐となり、業界トップの会社が倒産へと追い込まれました。自業自得とはいえ、当時の消費者金融会社は、完全な暗黒時代に突入しました。

実際に、経営難に陥った企業では過払い金を当初は満額返済していたのですが、ある程度時期を経ると示談という交渉の仕方に切り替えます。満額はとても支払えないので、出せる金額の限界がいくらですという交渉を行っていました。法改正から既に10年以上を経過して、その時代を乗り越えた企業のいくつかは持ち直し、有名な芸能人を起用したコマーシャルや広告をやっと目にするようになりました。これには少し理由があります。乗り越えたと言いましたが、実際には過払い金請求の数が明らかに減ってきているのです。消費者金融会社が広告を活発に出し始めたのは2017年以降と言われています。これはよく考えてみれば簡単と思える理由があります。

過払い金請求の時効と方法

過払い金請求が減少してきた理由の一つは、時効です。折角取り戻せるお金があるのに、請求しないのはもったいないので、しっかりと満額を取り戻せるような方法をここでは紹介していきます。あてはまる場合は活用をしましょう。

金融商品の10年の時効

過払い金請求ができる期間は、最後の取引から10年と決められています。つまりこれが時効となるのですが、10年を経てしまうとその後はいかなる事情があっても受け付けられません。法改正が行われ始め、金融会社が金利の引き下げを行い始めたのが2007年ですので、純粋に2007年以降の契約について請求が行えるのは2017年まででした。これが消費者金融会社が持ち直し始めた理由です。

もちろん2007年以降も借入をし続けた場合、最後の取引日は更新され続けますので、請求自体は行えますが、2010年に完全施行されたことを考えると、過払い金請求ができる案件自体の総数が明らかに減り続けています。ただ今請求ができるとするならば、かなりの額が戻ってくる可能性が高いです。グレーゾーン金利で借入を行っていたのが例えば15年前だとして、100万円の借入額の場合年に10万円以上の誤差が出ますので、単純に150万円のお金が戻ってきます。更に、この150万円には債務者が債権者に貸し付けていることによる利息がつきますので、場合によっては倍以上のお金が過払い金として支払われることも考えられます。

請求のおすすめな方法

過払い金請求は、もちろん個人でも行えます。個人で企業に連絡をし、過去の契約内容の確認を行います。企業側には過去の取引履歴が必ずありますので、それを取り寄せて過払い金がいくらになるのか計算をして提示します。この時、契約当初の書類などが残っている方が交渉がスムーズに進みやすいです。ただ難点は、企業側はなにかと理由をつけて金額を下げた示談をしようとします。この時経営難などを理由にしたり、時間稼ぎをしたりもしますので、なかなか手続きが進まないケースも少なくはありません。

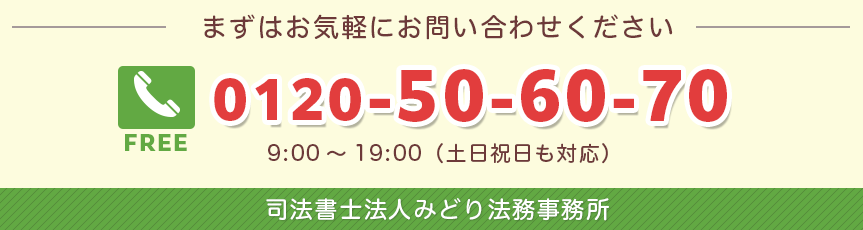

このような状況を起こさない為にも、弁護士や司法書士等のプロに交渉は任せた方が賢明です。依頼する事によって、交渉はかなりスムーズになりますし、満額で戻ってくることもありメリットは大きいです。ここで気になるのが依頼費用だと思いますが、事前に費用を用意する必要はありません。ほぼすべてのケースで成功報酬の形を取るからです。一般的な割合から言うと、戻ってきた過払い金の1割から3割の範囲内が報酬して差し引かれます。一見、損しているようにも感じますが、戻ってくると思わなかったお金であることを忘れてはいけません。

まとめ

過払い金請求をすることで、今までの生活が激変してしまう人も少なくはありません。中には数百万円あった借金が全てなくなっただけではなく、逆に手元に100万円以上のお金が戻ってきたなんて事例も多いのです。それができる期限は刻々と迫っています。